華爾街見聞 2019-04-14 16:36:46

這起牽涉2300億美元的洗錢案是如何進入公眾視野的?除了丹斯克銀行這所百年大行,還有哪些銀行被牽涉其中?隨著事件的發酵,這又會對歐洲銀行業產生什么樣的影響?

這場由丹麥丹斯克銀行愛沙尼亞分行掀起的洗錢案風波,已是愈演愈烈。隨著調查深入,不僅涉案金額如滾雪球般一飆再飆,諸多大型商業銀行也被曝牽涉其中。

截至目前,德意志銀行作為該行的代理銀行,已被美聯儲仔細審查是否充分監控來自丹斯克銀行愛沙尼亞分行的可疑資金。另外,因可能與洗錢案相關,瑞典銀行CEO Birgitte Bonnesen更是在3月28日被該行董事會解除職務……

那么這一洗錢大案是如何進入公眾視野的?它將一所百年大行拖入了怎樣的境地?隨著事件的發酵,這又會對歐洲銀行業,甚至是全球銀行業產生什么樣的影響?

2017年,丹麥媒體《貝林報》(Berlingske)就率先揭發了丹斯克銀行利用愛沙尼亞分行進行洗錢,涉及金額為39億美元。

隨后該媒體又取得曾于2007年到2015年間在丹斯克銀行愛沙尼亞分行開戶的20家企業的銀行對帳單,經過比對后發現,丹斯克銀行洗錢的金額超過原本預估的兩倍,實際金額或高達83億美元。

然而到了2018年,據英國《金融時報》報道,丹麥銀行愛沙尼亞分行僅2013年的洗錢金額就高達300億美元,當時有媒體諷刺稱,愛沙尼亞2013年國內生產總值(GDP)為250億美元,而丹麥銀行愛沙尼亞分行當年的洗錢金額都超過了該國GDP水平。

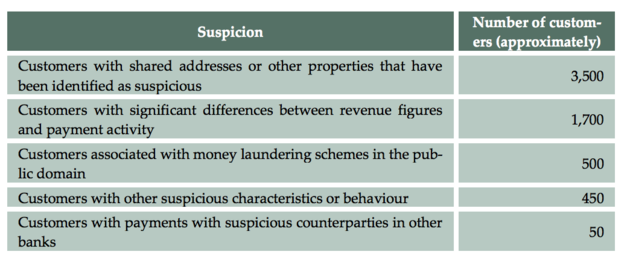

與此同時,丹麥律所 Bruun & Hjejle 也受托與丹斯克銀行進行獨立審計,2018年9月19日該律所公布一份內部審計報告顯示,丹斯克銀行愛沙尼亞分行在2007年至2015年期間,因監管人員嚴重失職,被利用從事非法交易。

在被統計的1.5萬名客戶賬戶交易信息中,超過6200個賬戶參與了“可疑”交易,約2000億歐元(約合2300億美元)的資金通過該分行在這些非居民客戶投資組合賬號中流轉,這些賬戶主要來自英國、俄羅斯、烏克蘭、阿塞拜疆和英屬維爾京群島,期間丹斯克銀行從中獲利15億丹麥克朗(約合2.3億美元)。

(圖片來源:丹麥律所 Bruun & Hjejle 審計報告)

此外,其中的一些錢還被懷疑被用于賄賂。Hermitage Capital創始人Bill Browder就表示,在愛沙尼亞分行流轉的資金一部分可以追溯到對某些官員的行賄,以及豪華游艇、毛皮和鉆石的買賣。

由于丹麥銀行擁有丹麥全國三分之一的存款,洗錢案對丹麥銀行業的安全穩定甚至丹麥經濟產生嚴重影響。歐盟競爭事務專員Margrethe Vestager就直言這是一起“千兆級別的丑聞”。

丹麥反洗錢和反欺詐案件專家Jakob Dedenroth Bernhoft也表示,這樁洗錢案的涉案金額堪稱“天文數字”:

“事情十分嚴重,這已是歐洲歷史上最惡劣的洗錢案之一。對丹麥銀行而言,更無異于一場災難。”

有不少反洗錢專家認為,鑒于丹麥丹斯克銀行愛沙尼亞分行的洗錢案金額如此巨大,銀行管理層不可能對種種貓膩毫無察覺,而真實情況也的確如此。

丹斯克銀行早在2007年就通過丹麥的監管機構收到了來自俄羅斯央行的警告,后者稱丹斯克銀行的客戶“參與了來源可疑的金融交易”,每月涉案數估摸有幾十億盧布。

而2012年的夏天,也有人向丹麥丹斯克銀行高層反映愛沙尼亞分行涉嫌洗錢。據《華爾街日報》報道,此人叫做Howard Wilkinson,當時只是愛沙尼亞分行市場部負責人。

他在工作期間發現倫敦Lantana Trade LLP公司在向英國公司注冊處提交的文件中號稱自己凈資產為零,但是卻連續多日在愛沙尼亞分行有著每日高達一百多萬美元的進出帳,大約五個月的時間里已轉賬4.8億美元。

于是Wilkinson花費了1英鎊,下載了這些文件,并在次日向丹斯克銀行四名管理人員寫了檢舉郵件。只可惜,這封郵件未得到重視。Wilkinson僅在兩天后接到一則通知其高層已知曉此事,會盡快展開調查的電話。

圖片來源:攝圖網

根據知情人士透露,在2014年第一次周,丹麥銀行執行董事會舉行了一次會議,會上雖然討論了Wilkinson的舉報電郵,但并引起太多關注。

2014年3月,Wilkinson又查閱了丹斯克銀行的另外12名客戶公司遞交給英國有關部門的文件。無一例外,這些客戶平日過手的資金都以百萬計,然而卻報告自己僅有零星收入或資產。

在此期間,Wilkinson又陸續發出了三封舉報信。雖然,丹麥管理層后來也的確派遣內部審計團隊展開調查。但審計人員也向其表示,歷經兩個月的調查所寫出的報告草案因受到壓力而無法見光。最終,Wilkinson選擇從該行辭職。

去年,Wilkinson接受了《華爾街日報》采訪,他表示,其實最初在調查愛沙尼亞分行的一些交易時,并不清楚當中涉及的規模,但是他非常的震驚和失望,不過自己也已盡了綿薄之力:

“如果你想洗錢,只需要找一家聲譽不錯的銀行,看看它有沒有什么不起眼的分行,在這種分行辦理業務,沒有人會問你問題。”

成立于1871年10月5日的丹斯克銀行,總部位于丹麥首都哥本哈根,它不僅是丹麥最大的銀行,也是北歐地區較大的零售銀行,擁有500萬零售業客戶。

自2008年以來,這家銀行的股東投資回報飆升了5倍,而同期歐洲銀行業的市值平均上漲不到20%。在2011年,丹斯克銀行還位列財富世界500強榜單第454位。

然而,隨著愛沙尼亞分行洗錢案持續發酵,丹斯克銀行股價在2018年暴跌近50%,市值蒸發逾150億美元。而如今,其股價已跌至9.61美元。

去年圣誕節前,丹麥警方表示,他們已拘留了10名前丹斯克員工,原因是他們涉嫌參與愛沙尼亞分行的洗錢丑聞。而該行董事長Karsten Dybvad也在年度股東大會上對股東表示,執行董事會已決定放棄2018年的獎金。

與此同時,丹斯克銀行還在接受美國、丹麥、愛沙尼亞、法國和英國等多國調查。

丹麥商業部長Rasmus Jarlov和負責監督丹麥銀行本土市場金融立法的負責人表示,丹麥銀行可能面臨高達40億克朗(6.3億美元)的罰款。這將是丹麥有史以來最高的罰款規模。不過他們也提到,6.3億美元的罰金規模是基于一個假設,即丹麥銀行從洗錢交易中的獲利約15億克朗(2.4億美元)。

而Bloomberg Intelligence則分析認為,丹麥銀行的罰款可能超過10億歐元(約合11.3億美元)。

此外,在去年9月,丹斯克銀行CEO Thomas Borgen也因愛沙尼亞分行涉嫌洗錢引咎辭職,不過他強調本人并未犯法。

Thomas Borgen在擔任CEO之前負責該行國際業務,而愛沙尼亞分行正是重要的利潤來源。Thomas Borgen在2010年的董事局會議上稱,他“沒有看到任何值得引起注意事情”。

目前,丹麥銀行已經承諾,將2007年至2015年間愛沙尼亞分行非居民客戶的業務收入全部捐出,并在丹麥和愛沙尼亞建立一個反洗錢基金會,用以打擊包括洗錢在內的國際金融犯罪。

不過出于對反洗錢問題的疑慮,不少企業客戶還是與丹麥銀行“劃清界限”,包括德意志銀行、摩根大通在內的多家機構已經結束了與丹斯克銀行在美元清算上的合作關系。

圖片來源:攝圖網

另外,丹麥一家市值26億美元的電子游戲初創企業優美締軟件技術公司也宣布不再與丹麥銀行打交道:“銀行管理層應該確保行事遵守法律,要能經得起檢驗。你們這次捅了大婁子,我們作為客戶必須考慮后果,調整航向”。

而標準普爾此前還警告稱,洗錢丑聞可能會影響丹麥AAA的信用評級。穆迪就已將丹麥銀行的展望從“穩定”下調至“負面”,但表示沒有理由認為丹麥的AAA評級會受到影響。

英國《金融時報》曾報道,在丹斯克銀行愛沙尼亞分行的洗錢丑聞中,有四家大行幫助丹斯克愛沙尼亞分行進行鏡像交易,摩根大通、美國銀行和德意志銀行均代表愛沙尼亞非居民客戶進行了美元轉賬,而花旗銀行莫斯科分行則參與到資金轉入/轉出丹斯克銀行愛沙尼亞分行。

所謂鏡像交易,指的是俄羅斯客戶用盧布購買證券,隨后以美元等外幣拋售此前用盧布買入的證券,雖然鏡像交易是合法的,但對調查洗錢的檢察官是個危險信號。

代表其他銀行進行轉賬交易的銀行通常被稱為“通匯銀行”,也叫“代理銀行”。以往通匯銀行幾乎不會對轉移支付的發起人和最終接收人有任何了解,他們通常信任客戶銀行能依法行事,客戶滿意度始終被放在首位。頑疾難改,2016年國際足聯的腐敗案調查中,包括花旗銀行、匯豐銀行、富國銀行和巴克萊等通匯銀行都牽涉其中,盡管他們都聲稱自己并不知曉轉賬支付是用于腐敗。

而2018年11月,也有舉報人在對丹麥議會的證詞中表示,丹斯克銀行2340億美元的洗錢丑聞中,約有1500億美元可疑資金經由一家大型歐洲銀行清算,不過并未提及銀行名字。

但當時有媒體稱援引知情人士消息稱,德國金融監管機構Bafin就在丹斯克銀行披露愛沙尼亞分行涉嫌洗錢丑聞的兩天后,對德銀反洗錢不力提出譴責,并強制要求外部監管機構敦促監督其改善反洗錢程序。

并且今年1月,美聯儲也在審查德銀的美國業務,調查其如何處理來自丹斯克銀行高達數十億美元的可疑交易。雖然德意志銀行急于撇清關系,然而可能并不足以打消美國監管機構的疑慮,特別是2017年5月德意志銀行曾因反洗錢不力,項目存在缺陷遭美聯儲罰款4100萬美元。

另外,這場洗錢風波也將瑞典銀行卷入其中。瑞典電視臺SVT報道稱,在2007年至2015年期間,有50家與丹麥丹斯克銀行洗錢案有關的客戶通過瑞典銀行轉移資金58億美元。

3月,SVT又后續報道稱,通過瑞典銀行轉移的資金總額約為100億美元。 不過瑞典銀行對這一資金總數提出異議,稱該數額包括的是該行與丹麥丹斯克銀行在上述七年期間的所有交易,并非是可疑交易的全部。

然而,瑞典銀行CEO Birgitte Bonnesen還是在3月28日被該行董事會解除職務。

瑞典銀行的董事長Lars Idermark說:“過去幾天的事態發展給銀行帶來了巨大的壓力。因此,董事會決定將Birgitte Bonnesen從她的職位上解雇。”

在Bonnesen被解職后,該行CFO Anders Karlsson將暫時履行CEO職責。

近年來,越來越多國際大銀行都相繼曝出大規模洗錢的丑聞,法國巴黎銀行、德國德意志銀行、荷蘭商業銀行、澳大利亞澳洲聯邦銀行等等都難逃其中。

對此,有不少業內人士表示,許多國家在針對洗錢犯罪的打擊措施上力度不夠,使得不少犯罪分子讓銀行和其他金融機構淪為了洗錢工具。

在事發銀行所在地愛沙尼亞,個人參與洗錢犯罪可能面臨最高10年監禁,而企業參與洗錢犯罪只是面臨最多1600萬歐元罰款。這一懲罰力度明顯太輕,無法有效防止企業卷入獲利豐厚的洗錢活動。

據歐洲媒體European Interest援引反腐敗組織“透明國際”董事總經理Patricia Moreira稱,歐盟銀行體系需要得到更好的監管:“歐洲銀行系統應該是一個防火墻,可以阻止來自俄羅斯和其他地方的腐敗資金被吸納進來。與之相反的是,我們一次又一次地看到腐敗、洗錢、逃稅或其他犯罪活動在這里是多么容易且安全,所需要的只是一家匿名的離岸公司和幾家不擇手段的銀行。

如果沒有更有效的銀行監管,我們將會看到更多這樣的丑聞,破壞整個歐盟銀行體系。”

值得注意的是,在丹斯克銀行洗錢案曝光后,丹麥國內要求加強立法、嚴懲金融犯罪的呼聲也不斷高漲。丹麥政府在去年已經起草一項新法案并提交議會。如果新法案生效,丹麥對洗錢犯罪的罰款額被提高7倍。

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP