券商中國 2019-06-09 20:11:07

IPO過會率連續7周100%,在6日的發審會上,這個歷史紀錄被定格。

在6日的發審會上,出現了新動向:4家企業,1家被否,1家臨時撤回申報,過會率50%,這是6月6日發審委首發上會審議會議的結果。這打破了近期IPO過會率100%的紀錄,還出現了十八屆發審委上任來首單IPO取消審核,這也使得IPO過會率連續7周100%的紀錄被鎖定。

就在此前一天,6月5日,首批3家科創板上會企業全部過會。

自4月11日以來,首發上會企業過會率已連續7周過會率100%,這個成績即便在過會率更高的2015年和2016年,也沒出現過。

今年來首發過會率89.13%,梳理過去10年內同期首發上市企業過會率,僅低于2016年的93.07%以及2015年的91.18%;雖然過會率高,但過會企業數量并不多,比去年同期的55家尚且少兩成,今年來只有41家過會企業,并且還包含了3家科創板企業。

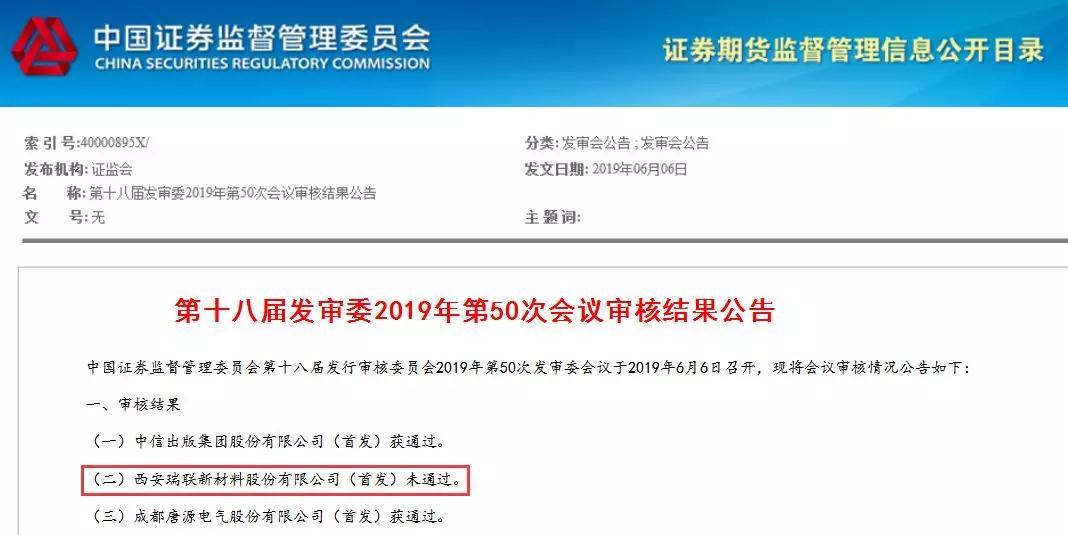

第十八屆發審委2019年第50次會議審核結果,中信出版集團和成都唐源電氣股份有限公司首發獲得通過。西安瑞聯新材料股份有限公司首發未通過,是近兩個月來首家IPO未通過的上會企業。

記者根據公開資料梳理,西安瑞聯新材料股份有限公司(簡稱“瑞聯新材”)于2017年7月份披露了招股說明書,去年6月份重新披露了招股說明書,籌備登陸深交所,保薦機構為海通證券。

瑞聯新材主營液晶顯示材料、有機電致發光材料、醫藥中間體的研制、開發、生產、銷售等。2015年至2017年度歸母凈利潤分別為2261萬、5638.17萬以及7800.87萬。

在6日的審核會議上,各位委員從審核角度提出五個問題,分別包含實控人穩定、財務獨立性、關聯交易、毛利率的波動及異常,銷售模式下是否符合商業實質等問題。

其中提到,發行人報告期內綜合毛利率整體水平高于同行業可比上市公司,除液晶材料以外的其他產品毛利率各期波動變化較大,要求發行人說明毛利率高的原因及合理性和持續性等等。

記者在招股書中找到相應內容,2015年至2017年度,該公司的綜合毛利率均超33%,后兩年度甚至超過37%。而同時期內,同行業可比公司的毛利率平均數分別為26.12%、29.79%以及31.76%。瑞聯新材表示,毛利率高于同行業上市公司主營業務毛利率的平均數,主要是產品結構和業務形態上存在差異。

就在市場在等待6日IPO審核結果的時候,卻先等來了一份補充公告。鑒于浙江才府玻璃股份有限公司向證監會申請撤回申報材料,決定取消本次審議會議對該公司發行申報文件的審核。

([IYN7UAWF2@B`IMS1O$`9.png)

6日的發審會,除了將近期過會率100%的紀錄打破,還出現了今年首單取消審核的上會企業,也是十八屆發審委上任來的首單IPO取消審核。

券商投行人士對記者分析道,撤回材料后再重啟上市需要重新申報。臨上會時撤回申報材料的情況,并不多見,可能是有些硬傷不好解決。

記者查詢發現,才府玻璃的主營業務為日用玻璃包裝容器的研發、生產與銷售。曾于2014年底掛牌新三板, 2017年8月摘牌。當年6月21日報送首次公開發行股票招股說明書,計劃登陸上交所主板。2018年9月28日再次披露招股說明書。

2015年至2017年,該公司的凈利潤分別為2882.23萬元、3233.61萬元、5010.67萬元,2018年上半年凈利潤為3134.77萬元。5000多萬元的年度凈利潤,在A股擬上市企業中并沒有太大競爭力。

這個IPO項目的保薦機構國信證券,這也是國信證券今年來的首單IPO上會項目。國信證券在招股說明書中向投資者披露了17項風險,主要為市場需求波動風險、市場競爭風險、主要產品毛利率下降風險、原材料和能源價格波動風險、存貨余額較大的風險、安全生產風險、客戶集中度較高的風險、應收賬款可能發生壞賬的風險等等。

值得注意的是,該公司的流動比率、速動比率低于行業平均,資產負債率略高于行業平均水平。招股說明書披露,公司償債能力低于行業平均水平,主要系公司所處行業為資金密集型企業,報告期內,相對于可比上市公司,公司融資渠道單一,依靠經營積累和銀行貸款取得資金進行發展,導致財務杠桿相對較高。

在6月6日之前,最近的一次IPO首發未通過記錄,出現在4月11日,蘇州規劃設計研究院的IPO申請未通過。也就是說,4月18日至5月30日,已連續7周過會率100%,A股史上罕見。

記者梳理過往過會記錄,發現即便是過會率更高的2015年和2016年,也只有最高連續6周過會率100%的紀錄。

今年以來,A股首發過會率89.13%,較去年同期的52.38%高出不少。券商中國記者梳理2010年至2019年這10年內1月份至6月7日的首發過會率情況,今年以來的首發過會率僅低于2016年同期的93.07%以及2015年同期的91.18%。

另值得一提的是,今年IPO過會率雖然提高了,但審核總家數并不多。今年以來僅有41家企業過會,與去年同期相比,雖然過會率明顯提升,但是過會企業數量卻減少了14家,減幅超過兩成。

有券商非銀分析師對記者分析到,去年整年IPO審核從嚴,批量企業撤回申報,留下來排隊的企業質量更優,所以今年過會率有所提高;另外,證監會主席易會滿在最近的講話中明確透露了新的監管思路,提出要敬畏市場,尊重規律,還表示要實現多種形式的退市渠道,對嚴重擾亂市場秩序、觸及退市標準的企業,堅決一退到底。

在今年來41家首發過會企業中,包括3家科創板企業。

6月5日,科創板上市委2019年第一次審議會議上,微芯生物、安集微電子和天準科技3家科創板企業均過會,它們的保薦機構分別為安信證券、申萬宏源承銷保薦、海通證券。

在首批3家過會企業之后,根據安排,6月11日、13日上市委還將召開第2、3次審議會議,分別審議福光股份、華興源創、睿創微納以及瀾起科技、天宜上佳、杭可科技等6家企業發行上市申請。

其中,計劃募資規模最大的為瀾起科技,預計募資金額達23億元,華興源創、天準科技2家企業計劃募資金額超過10億元。

至6日,上交所共受理119家科創板申報企業,其中已詢問101家,已受理3家,通過3家企業。

保薦機構而言,中信建投共有15家科創板申報企業,華泰聯合證券、中信證券、中金公司等分別有9家科創板申報企業。

廣發證券非銀分析師陳福發布研報認為,未來券商核心競爭力在于兼備傳統投行業務強實力與私募股權業務能力。在金融供給側改革持續深化,科創板推行的背景下,投行資本化業務具有重要承上啟下作用,兼備傳統投行業務強實力與私募股權業務管理規模靠前的券商有望更多受益。

券商中國 張婷婷(封面及內文自攝圖網)

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP