每日經濟新聞 2021-11-11 15:31:57

每經編輯|畢陸名 孫志成 易啟江

近日,多只新股接連破發,讓不少投資者心中“打新穩賺不賠”的神話徹底破滅,許多人甚至打起了“退堂鼓”。

10月22日中自科技開啟新股首日破發潮后,首只啟動網上申購的新股強瑞科技網上打新人數直線下降200萬;而中簽后新股被大規模棄購,新股棄購占比達2.76%,刷新了2019年注冊制實施以來所有注冊制新股的棄購占比紀錄。

但強瑞技術上市后的表現卻“出乎意料”,10日,強瑞技術,上市首日表現強勁,盤中一度暴漲近170%,截至收盤,強瑞技術收漲88.13%,報收56.10元。若此價格計算,中一簽可獲利1.3萬。出手包銷近51萬股的承銷商國信證券,將大賺逾1300萬元。

11日,強瑞技術低開近20%,截至午間收盤跌11.41%,股價報49.7元,若以此價格計算,中一簽仍可獲利約1萬元。國信證券仍可大賺逾1000萬元。

包銷打新棄購股,兩家券商吃“肉”

11月11日,作為創業板新股,強瑞技術上市前兩天表現頗為理想。公司股價10日漲88.13%,收56.1元,11日雖然大幅下跌,但截至當天午間收盤仍收于49.7元,較發行價29.82元仍漲了約67%。

該新股的上市表現之所以備受矚目,主要因為其棄購比例較高。公開資料顯示,網上投資者放棄認購的股份數量為509100股,全部由主承銷商包銷,國信證券包銷股份數量占總發行數量的比例為2.76%。

值得注意的是,若以一簽500股計算,509100股的棄購數量,至少包含了1019位投資者。

據券商中國報道,根據記者統計,強瑞技術2.76%的棄購比例刷新2019年注冊制實施以來所有注冊制新股的棄購紀錄。一般而言,新股的棄購占比不超過1%。放在A股整體市場比較,在2010年以來強瑞技術也以2.76%比例排在第二位。

國信證券在強瑞技術IPO的承銷保薦費為3981.13萬元。彼時發行結果出臺后,國信證券有投行人士曾向記者表示擔心,怕在該IPO項目上國信證券會虧太多。

如今,從上市首日表現來看,國信證券顯然松了口氣。國信證券包銷的近51萬股若以11日午間收盤價計算,將大賺約1000萬元;在昨天股價最高點時,承銷商浮盈超過2500萬元。

事實上,11月10日除國信證券以外,另有券商可能也賺得盆滿缽滿。

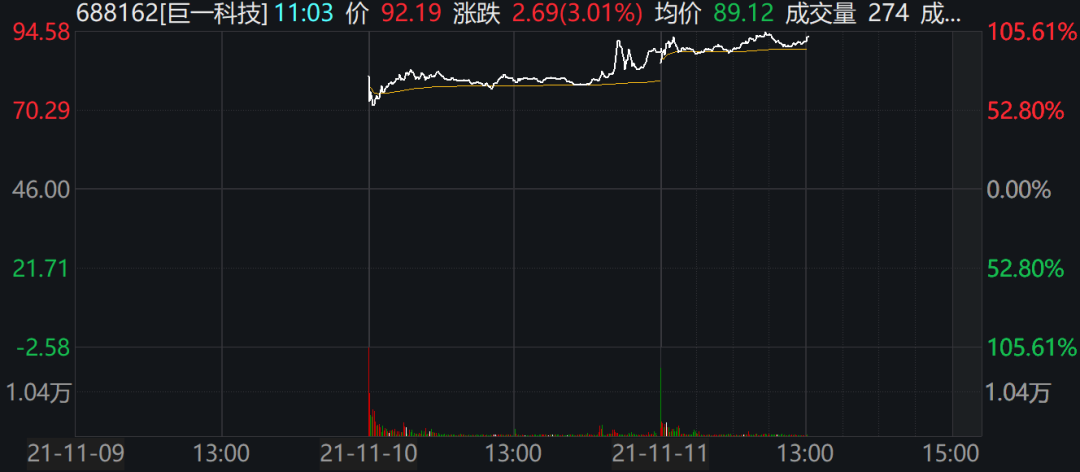

與強瑞技術同日上市的還有注冊制新股隆華新材、巨一科技,其中后者也曾出現較多的棄購。

具體來看,巨一科技發行價格為46元,在網上新股認購環節中,網上投資者放棄認購數量有237644股,棄購規模在近期以來排名靠前。包銷這筆棄購股的承銷商為國元證券。

11月10日巨一科技在A股亮相,公司大漲94.57%,收盤價為89.5元。11日該公司股價繼續上漲,截至發稿漲3.91%,報93元

根據測算,若承銷商國元證券以93元價格全部賣出巨一科技股份,將大賺近1100萬元。在承銷保薦費方面,國元證券收取巨一科技7695.88萬元。

8天時間10只新股破發

此前新股頻頻破發,曾連續8個交易日里有10只新股破發。

據中國證券報報道,從10月22日到11月2日,科創板和創業板共有17只注冊制新股上市,其中有10只新股在上市首日出現破發,科創板和創業板各有5只。

科創板新股成大生物,上市首日下跌27.27%,中一簽虧損1.5萬元,堪稱“最慘新股”。新銳股份、戎美股份、中科微至、華蘭股份的上市首日跌幅,也都在10%以上。

來源:Wind 截至11月5日

注:凱爾達上市首日盤中破發,收盤未破發

新股接連破發,參與打新的投資者數量明顯下降,部分新股出現高比例棄購現象。

Wind數據顯示,今年以來上市的163只創業板新股,網上申購有效申購戶數均值為1416萬戶。相比之下,強瑞技術減少了171萬戶,金埔園林減少了121萬戶,力諾特玻減少了120萬戶,天億馬減少了105萬戶,隆華新材減少了50萬戶。

科創板方面,今年以來上市的137只新股,網上申購有效申購戶數均值為555萬戶。相比之下,諾唯贊減少了68萬戶,安路科技減少了51萬戶,澳華內鏡減少了46萬戶,巨一科技減少了45萬戶。若是和10月以來科創板上市新股的604萬戶相比,上述新股的有效申購戶數更是下降百萬戶左右。

創業板新股強瑞技術和天億馬,分別有50.91萬股、27.78萬股被棄購,中簽者棄購比例分別高達2.76%和2.36%,創9年新高。而今年以來上市的創業板新股,棄購比例均值僅為0.11%,中位數為0.08%。

從10只破發新股情況看,基本呈現出“三高”特征,即發行價高、市盈率高、超募倍數高。此外,還需警惕新股上市后業績下滑風險。

Wind數據顯示,10只破發新股的發行價均值為63.77元,發行市盈率均值為53.85倍,超募倍數均值為2.4倍。

從超募倍數來看,除中自科技外,其余9只破發新股均實現超募。其中8只新股的超募倍數在2倍以上,可孚醫療和華蘭股份更是超過了3倍,也就是說其募資凈額達到了項目擬募資金的3倍以上。

有分析稱,隨著注冊制詢價新規在9月18日落地實施,此前的“抱團壓價”行為大幅改善,報價分散、有效報價區間擴大,并頻繁出現超額募資現象。

中信證券認為,綜合來看,新股整體定價中樞正在上移,因此在其他條件不變的情況下,預計上市首日漲幅將有所下降,對投資者打新收益帶來影響。

在新股頻繁破發的情況下,投資者需要調整打新思路,打新之前要先對上市企業有充分的了解和認知,不能再盲打了。

每日經濟新聞綜合中國證券報、券商中國

封面圖片來源:攝圖網

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP